Ipoteka-bankning 1,4 trillion so‘mlik uch yillik yevroobligatsiyalari 2024-yil 25-aprel kuni xalqaro Vena fond birjasida yillik 20,5% kupon stavkasi bilan muvaffaqiyatli joylashtirildi. Bitim tashkilotchisi JP Morgan bo’lib, aksariyat investorlar Vengriya xalqaro banki hisoblanuvchi OTP bankning 2023-yilda Ipoteka-bank kapitalining asosiy ulushini qo‘lga kiritishini ijobiy qarshi oldi.

Eslatib o‘tamiz, 2021-yil aprel oyida Ipoteka-bank tomonidan 785 mlrd. so’mlik yevroobligatsiyalar emissiya qilingan edi. Shunday qilib, Ipoteka-bank O‘zbekistonning barcha korporativ emitentlari orasida milliy valyutadagi listing obligatsiyalarini joylashtirishni muvaffaqiyatli amalga oshirgan birinchi va hozirgi kunga qadar yagona emitent bo‘lib qolmoqda.

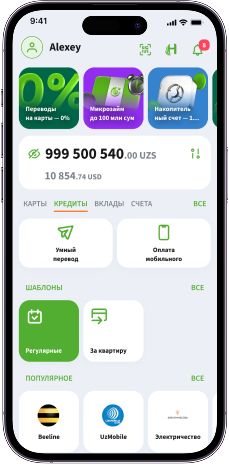

Bu emissiya milliy valyutadagi uzoq muddatli resurslarni chet eldan jalb etishning qoʻshimcha manbai boʻlib, dollarlashuv darajasini pasaytirish, bankning likvidlik mavqeini mustahkamlash, shuningdek, biznes faoliyatining oʻsishiga turtki boʻlib xizmat qiladi.

“Ipoteka-bank” suveren reyting (“BB-“, prognoz “Barqaror”) darajasiga ega faol xalqaro emitent sifatidagi mavqeini maqsadli ravishda mustahkamlash, shuningdek, potentsial investorlar ko’lamini kengaytirish va moliyalashtirish manbalarini diversifikatsiya qilishda davom etmoqda.